CUÁNDO Y CÓMO EMPEZARÁN A COTIZAR POR INGRESOS REALES

Fuente DANIEL GHAMLOUCHE de autonomosyemprendedor.es

La Seguridad Social ha aclarado lo que deben hacer los autónomos en enero con sus cuotas dentro del nuevo sistema de cotización ingresos reales. La plataforma de la Tesorería no está totalmente activa.

Los autónomos que ya estuvieran dados de alta en el Régimen Especial de Trabajadores Autónomos (RETA) todavía no tendrán que comunicar sus rendimientos previstos a la Seguridad Social por lo que seguirán pagando en enero y quizá en febrero la misma cuota que hasta ahora. La reforma del sistema de cotización por ingresos reales que ya está en vigor preveía que todo el colectivo realizara una previsión de los ingresos que van a obtener a lo largo del ejercicio para establecer cuánto van a tener que pagar mensualmente. Esta comunicación era clave ya que, dependiendo de su cifra de facturación estimada, van a tener que pagar más o menos a la Tesorería.

Sin embargo, «al menos este mes -quizás también en febrero-, los autónomos que ya estaban afiliados al RETA van a seguir pagando lo mismo, independientemente de sus ingresos. De momento, no tienen que hacer nada porque la Tesorería está todavía ultimando el apartado de la plataforma Import@ss -la nueva aplicación para altas, bajas, cambios de cuota o regularizaciones- que les permitirá comunicar su previsión de ingresos», explicaron a este diario fuentes de la Seguridad Social.

El sistema de cotización por ingresos reales se basa en los rendimientos netos que ha obtenido cada autónomo el año anterior. Por ello, el cálculo de la cuota se va a hacer en base a las previsiones de ingresos que aporte cada afiliado. «Pero en enero, si el autónomo ya estaba afiliado al RETA, sólo tiene que esperar a que se ponga en marcha la plataforma para comunicar su previsión. Después, si su cuota cambia con las previsiones, la Tesorería le pasará automáticamente el ajuste para regularizar sus pagos junto a los recibos de sus nuevas cuotas por ingresos reales».

La Seguridad Social aconseja a los autónomos esperar a hacer la comunicación de sus ingresos

Según explicaron desde la Seguridad Social, respecto a lo que tienen que hacer los autónomos con el nuevo sistema de cotización por ingresos reales en enero, habría dos posibilidades: «la primera es que ya estén dados de alta y sólo tengan que esperar a que se habilite la plataforma para comunicar sus rendimientos. En este caso no hay prisa ya que la comunicación de previsión de ingresos se tiene que hacer por ley antes de octubre».

La segunda opción es que el autónomo se haya dado de alta a partir de enero, en cuyo caso ya empezará automáticamente a pagar las nuevas cuotas del sistema porque en el proceso de alta ya está incorporada la previsión de ingresos y se calcula su cotización con arreglo al nuevo sistema«, añadieron las mismas fuentes de la Seguridad Social.

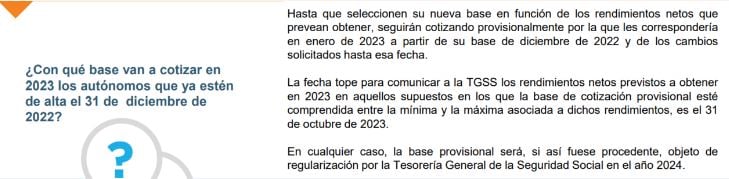

Adaptación al nuevo sistema para los autónomos que ya estaban dados de alta

Según explicaron desde la Seguridad Social, en el caso de que el autónomo ya estuviera dado de alta, los rendimientos previstos se podrán comunicar a través del área personal de Importass, que todavía no está activa, hasta octubre de 2023. Aún con todo, si el autónomo ya ha hecho una previsión de ingresos y cree que sus rendimientos de este año van a suponer una base de cotización diferente a aquella por la que venía cotizando, siempre puede hacer un cambio de base -que sí está habilitado- antes del próximo 28 de febrero con la finalidad de que no se tenga que realizar posteriormente ninguna regularización de cuotas.

Así lo explicó la Seguridad Social en una de sus últimas guías para los gestores:

Si, por ejemplo, el autónomo cree que en 2023 va a aumentar sus ventas y ahora mismo se encuentra en la base mínima, puede realizar un cambio para aumentar su base de cotización antes del 28 de febrero, sin necesidad de comunicar su previsión de ingresos a la Tesorería.

Para saber si más o menos se encuentran en una base que se adaptará a los ingresos que prevén tener este año, la Seguridad Social recomienda acceder a Importass y utilizar el simulador que se encuentra disponible para realizar el cálculo de la cuota en función de los rendimientos previstos.

Adaptación al nuevo sistema para los autónomos que se den de alta a partir del 1 de enero de 2023

La adaptación al nuevo sistema de cotización, según explicaron desde la Seguridad Social, será automática para todos aquellas personas que se den de alta como autónomo a partir del 1 de enero de 2023. En este caso, los trabajadores por cuenta propia que se den de alta a partir de esta fecha, tendrán ya que dar su previsión de ingresos para este año en el mismo proceso y su primera cuota ya estará ajustada al nuevo sistema de cotización.

¿Y qué pasa si la cuota que pagan los autónomos es mayor o menor a la que les correspondería?

En ambos casos, tanto si el autónomo ya estaba dado de alta a 31 de diciembre de 2022, como si se dio de alta por primera vez a partir del 1 de enero de 2023, cabe siempre la posibilidad de que hayan estado cotizando por una base inferior o superior a la que les correspondería durante este año. Puede ser porque en el proceso de alta estimaron mal sus ingresos y acabaron facturando este año más o menos de lo que esperaban, o puede ser también porque la cuota que tienen ahora mismo si ya estaban dados de alta esté mal ajustada y la Seguridad Social tenga que regularizarla.

En caso de que su base de cotización no corresponda a sus ingresos, una vez que los autónomos presenten su declaración de IRPF con la RENTA en el 2024, la Seguridad Social procederá a revisar si el trabajador por cuenta propia ha cumplido o no con la previsión de ingresos realizada a principios de año. Aquí se pueden dar dos tipos de situaciones:

- Que los autónomos hayan pagado más cuota de la que debería. Esto se llama sobrecotizar, en cuyo caso la Seguridad Social le daría la posibilidad de devolverle el exceso, o le permitiría seguir cotizando más para mejorar su futura pensión y las demás prestaciones. Según la Tesorería, «lo único que deben hacer si quieren mantener su base alta es renunciar a la devolución de cuotas, si procede, tras la regularización».

- Que los autónomos hayan pagado menos cuota de la que deberían. Esto se llama infracotizar y los trabajadores por cuenta propia deberán pagar a la Seguridad Social.

Simulador para saber qué cuota les corresponderá a los autónomos este año y si deben modificarla

Los autónomos que ya estén dados de alta en el RETA, según explicaron desde la Seguridad Social, deberían empezar a simular su cuota en función a los ingresos que prevén obtener para saber si deberían cambiarla antes del 28 de febrero y evitar así posibles regularizaciones más adelante.

Los autónomos podrán encontrar este simulador de cuotas en el área pública de la Tesorería, también conocida como ‘Import@ss’. Portal digital donde los trabajadores por cuenta propia gestionarán íntegramente este nuevo sistema en 2023. Los autónomos que deseen prever sus ingresos podrán acceder a la calculadora de la Seguridad Social en el siguiente enlace: https://portal.seg-social.gob.es/wps/portal/importass/importass/tramites/simuladorRETAPublico

Gracias al simulador publicado por la Seguridad Social, los trabajadores por cuenta propia podrán prever – sin necesidad de identificarse – su cuota en función de sus ingresos brutos mensuales. Sin embargo, deben saber que la futura base de cotización de los autónomos se hará en función de sus rendimientos netos, es decir, descontando gastos y aplicando una fórmula creada específicamente para calcular el tramo de cotización que le corresponde.

Los rendimientos netos se calcularán deduciendo de los ingresos todos los gastos producidos en ejercicio de la actividad y necesarios para la obtención de ingresos del autónomo. Sobre esa cantidad, se aplica adicionalmente una deducción por gastos genéricos del 7% (3% para los autónomos societarios).

Este nuevo simulador no determinará la cuota real que un autónomo pagará a partir del próximo 2023 porque no sabe aún que deducciones puede aplicarse en el futuro. No obstante, conociendo de antemano los rendimientos que ha tenido en otros ejercicios, puede ser útil para los emprendedores hacer una previsión aproximada de cuánto tendrán que pagar cada mes durante este año a la Tesorería.

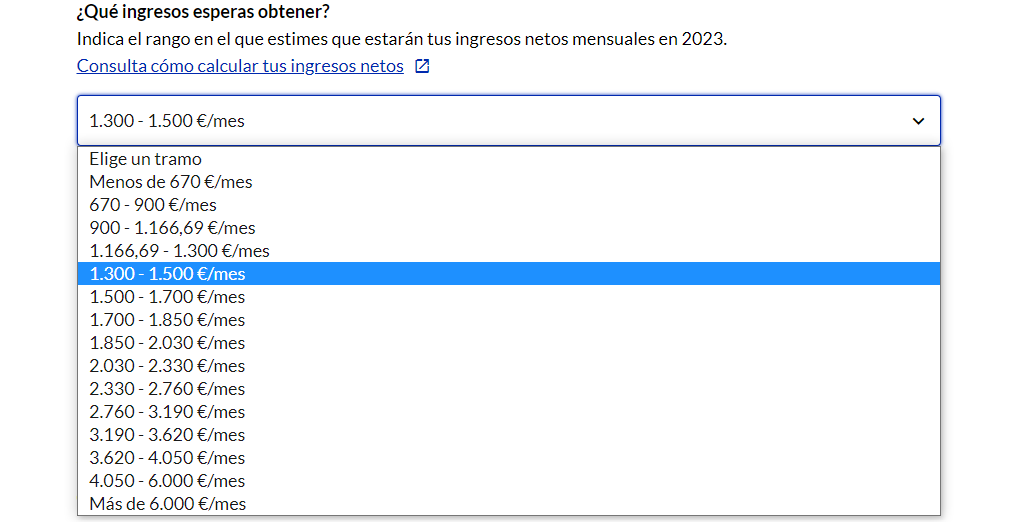

1 – Elegir el tramo de ingresos que el autónomo espera obtener

Dentro de la calculadora ubicada en el portal ‘Import@ss’ la Tesorería nos preguntará “¿Qué ingresos espera obtener?” ofreciéndonos 15 tramos de ingresos brutos – espejo de los 15 tramos de bases de cotización del nuevo sistema – que dibujarán una cuota aproximada de lo que podría llegar a pagar mensualmente un autónomo el próximo 1 de enero.

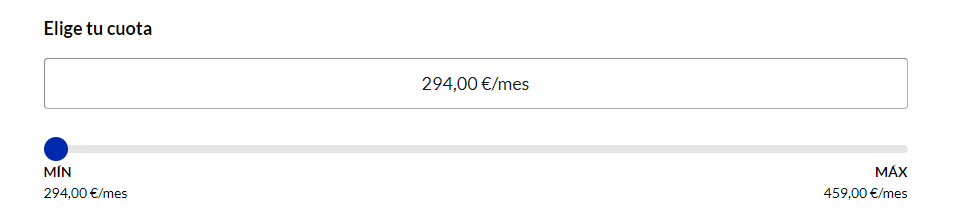

2 – Elegir tu cuota

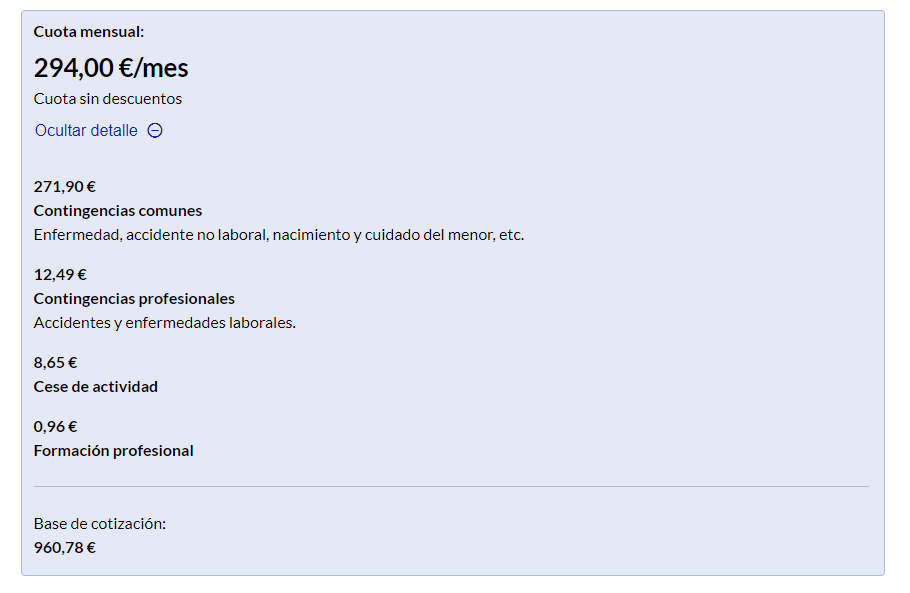

Una vez seleccionada la horquilla de ingresos, la Seguridad Social mostrará al autónomo la cuota mínima y máxima – acorde a la tabla de bases de cotización por ingresos reales recogidas en el Real Decreto-ley 13/2022, de 26 de julio – que tendrán que abonar a la tesorería teniendo esos rendimientos. En el caso de los 1.475 euros mensuales, la cuota mínima sería de 294 euros y la máxima de 459 euros al mes.

Además, la simulación permite ajustar céntimo a céntimo la diferencia entre la cuota mínima y máxima que el autónomo desee abonar mensualmente a la Tesorería si desea aumentar sus prestaciones sociales.

3 – Cuota Mensual y base de cotización

Finalmente, el simulador ofrecerá una tabla detallada de la cuota y la base de cotización del autónomo. Además, la Tesorería ofrecerá con detalle que porcentaje de la cuota irá destinado a cada una de sus prestaciones: contingencias comunes; contingencias profesionales; cese de actividad y formación profesional.